C’est exactement le concept du FIRE (Financial Independence, Retire Early).

En français : Indépendance Financière et Retraite Anticipée.

Le principe du FIRE

- Économiser drastiquement

- Investir ses économies

- Prendre une retraite anticipée en vivant des revenus générés par les investissements

L’objectif ?

Atteindre l’indépendance financière le plus tôt possible.

Pour y arriver, deux stratégies principales :

- Gagner plus

- Dépenser moins

Si on choisit de dépenser moins, il faut accepter de vivre de manière frugale (= vivre comme un radin pendant un certain temps).

Pourquoi ?

Chaque euro compte, il faut accumuler une grosse somme rapidement pour générer des revenus passifs suffisants.

Pourquoi viser le FIRE ?

Les raisons sont simples :

- Être libre

- Arrêter de travailler

- Voyager

- Se consacrer entièrement à une passion

Comment atteindre le FIRE ?

L’objectif est de générer des revenus passifs suffisants pour couvrir ses dépenses sans avoir besoin de travailler.

Spoiler alert : ça demande beaucoup de préparation et d’optimisation.

Dans un premier temps, il faut gagner l’argent qui sera investi : salariat, entrepreneuriat, trading (peu importe la méthode).

Et dans un second temps, il faut investir intelligemment : je vais approfondir cette partie par la suite.

Quel montant investir pour être FIRE ?

On parle souvent de la règle des 4%, qui consiste à retirer chaque année 4 % du capital pour couvrir les dépenses, tout en laissant le portefeuille continuer à fructifier.

Prenons un exemple concret :

-

Sam a besoin de 1 000 € par mois (12 000 € par an). Il doit accumuler 300 000 €.

-

Jean a besoin de 1 500 € par mois (18 000 € par an). Il doit accumuler 450 000 €.

En voyant ces montants, tu pourrais te dire que les revenus sont plutôt modestes pour vivre en France.

Oui, mais une personne en FIRE peut choisir de vivre dans un pays où le coût de la vie est bien plus bas.

Dans certains pays (notamment en Asie), 1000 € par mois offrent un excellent niveau de vie.

Ça fait partie des stratégies courantes chez ceux qui adoptent le FIRE : ils adaptent leur lieu de vie à leurs revenus.

Prendre en compte les imprévus et les impôts

La règle des 4 % repose sur l’idée que les investissements génèrent un rendement suffisant pour couvrir les dépenses, tout en préservant le capital.

Mais en réalité plusieurs facteurs dont l'inflation peuvent compliquer ce scénario idéal.

Pour obtenir 12 000 € net par an, il faudra générer davantage pour compenser les prélèvements fiscaux.

Des dépenses inattendues peuvent aussi arriver.

Les frais de réparation du joint de culasse de la Clio 2, par exemple.

Ces coûts doivent être anticipés pour éviter que le capital soit trop rapidement entamé.

Pour inclure une marge de sécurité, le montant cible doit être augmenté.

Par exemple :

-

Pour Sam, viser 350 000 € au lieu de 300 000 €.

-

Pour Jean, viser 500 000 € au lieu de 450 000 €.

Et un dernier point important à considérer : pour ceux qui arrêtent de cotiser, il n’y a plus de retraite à attendre du système classique.

“Pas de cotisations, pas de pension.” - Et ce n’est pas Omar Sy qui le dit.

Où investir son capital ?

L’objectif du FIRE c’est la liberté, mais pas question de faire le degen avec son argent.

Les investissements doivent être réfléchis et adaptés aux besoins de chacun.

L'idéal ?

Minimiser les risques tout en maximisant les profits.

Le plus souvent, c’est une combinaison de plusieurs types d’investissements qui permet d’y arriver.

Les obligations

Pour ceux qui veulent FIRE avec le plus de stabilité, les obligations restent l’option incontournable.

Elles fonctionnent comme un prêt : une entreprise ou un État emprunte de l’argent, et en échange verse des intérêts réguliers avant de rembourser le capital à l’échéance.

Mais qui dit très bonne stabilité dit aussi rémunération plus faible.

Prenons l’exemple des obligations américaines à 10 ans :

À l’heure où j’écris cette newsletter, leur rendement est d’environ 4,42% par an.

Un investissement de 300 000 euros dans ces obligations générerait environ 13 200 € d'intérêts annuels.

Mais attention, le rendement peut varier en fonction des conditions économiques et politiques.

Les ETF

Pour ceux qui peuvent tolérer une fluctuation des rendements, les ETF (Exchange-Traded Funds) sont une très bonne alternative.

J’ai déjà écrit une newsletter pour expliquer leur fonctionnement.

Va la lire si ce n’est pas déjà fait.

Prenons un exemple concret :

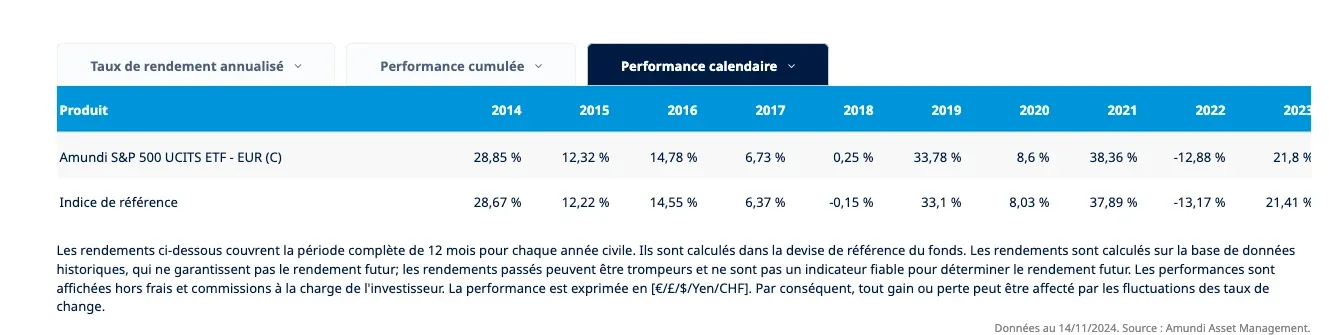

Lors des 10 dernières années, la rémunération de l’ETF S&P 500 d’Amundi a été en moyenne de 14,97 % par an (avant impôt).

Même si certaines années peuvent être spectaculaires, c’est important de garder en tête que le rendement historique moyen du S&P 500 est d’environ 7 % après inflation.

Avec un capital de 300 000 €, l’investissement pourrait générer 21 000 € par an à long terme.

Mon avis sur le FIRE

Il ne s’agit pas seulement d’épargner, ça demande beaucoup de discipline et de stratégie.

Mais aussi de réfléchir à son mode de vie :

- Est-ce que les sacrifices en valent la peine ?

- Est-ce que vivre de manière frugale pendant plusieurs années correspond à ce que je veux vraiment ?

Selon moi, la meilleure approche est d’atteindre le FIRE, mais de continuer à travailler.

Pas par obligation mais par choix.

C'est à dire :

- Travailler sur des projets qui passionnent

- Se consacrer à des activités qui ont du sens, sans la pression des factures à payer

Avertissement : Il ne s’agit pas de conseils en investissement ; tous les exemples sont utilisés à titre explicatif et pédagogique.